Meine Leistungen im Tätigkeitsbereich Erbrecht und Vermögensnachfolge – Gesellschaftliche Nachfolgeregelungen

in einem sehr komplexen Rechtgebiet gestalten.

Erbrecht, Vermögensnachfolge

Als Fachanwalt für Handels-und Gesellschaftsrecht und umfangreicher Fortbildung und Erfahrung im Erbrecht verstehe ich mich auch als Rechtsanwalt für Fragen des Erbrechts und der Vermögensnachfolge, insbesondere soweit es Fragen der Unternehmensnachfolgeregelung in Testamenten, Erbverträgen und Gesellschaftsverträgen betrifft. Einen weiteren Schwerpunkt bildete die Auseinandersetzung von Erbengemeinschaften in Gesellschaften.

Grundrecht nach Artikel 14 Grundgesetz

Das “Erbrecht” ist als subjektives Recht das Recht Verfügungen über das Eigentum oder andere veräußerbare Rechte zum Eintritt des eigenen Todes hin zu regeln und andererseits auch Begünstigter solcher Verfügungen zu werden (zu “erben“). Der Begriff Erbrecht bezeichnet im objektiven Sinn auch die Rechtsnormen, die sich mit dem Übergang des Vermögens einer Person (Erblasser) bei ihrem Tod auf eine oder mehrere andere Personen befassen.

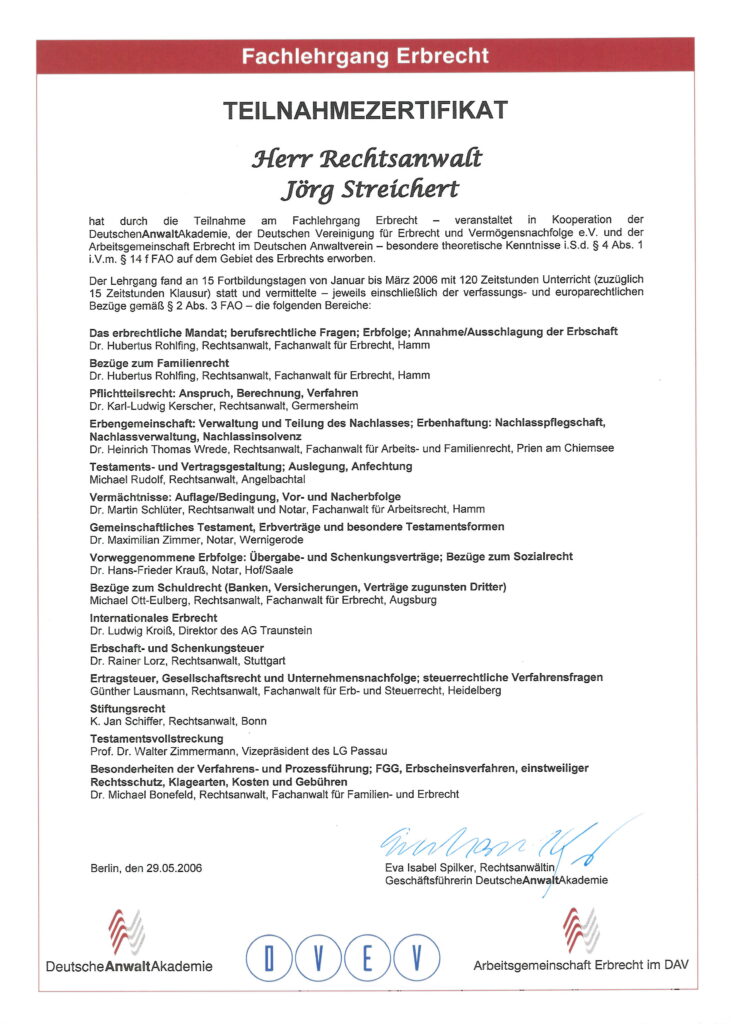

Das Erbrecht ist ein sehr komplexes, schwieriges Rechtsgebiet. Eine seriöse Beratung im Erbrecht kann nur von einem Rechtsanwalt mit einer besonderen Zusatzausbildung, langjähriger Berufserfahrung und ständiger Fortbildung sachgerecht und verantwortungsvoll erfolgen.

Aufgrund meiner langjährigen Berufserfahrung sind mir die Gedanken im Hinblick auf die Vereinbarung gesellschaftsrechtlicher Nachfolgeregelungen sowie nach Eintritt eines Erbfalls bestens bekannt. Meinen Mandanten kann ich daher ein umfangreiches Fachwissen anbieten.

Beratung und Unterstützung im Tätigkeitsbereich Private Vorsorge

Umfassende Vorsorge betrifft nicht nur den Todesfall, sondern auch Situationen gesundheitlicher Krisen, vor allem im fortgeschrittenen Alter.

- der “Notfallplanung” für Unternehmer

- der Errichtung einer Vorsorgevollmacht und Betreuungsverfügung

- sowie der Errichtung einer individuellen , höchstpersönlichen Patientenverfügung

Hier ermöglichen ein durchdachter Notfallplan, Vorsorgevollmachten sowie Betreuungs- und Patientenverfügungen die Aufrechterhaltung Ihrer Selbstbestimmung sowie die Fortführung Ihrer Geschäfte.

I. Notfallplanung für Unternehmer

Kleine und mittelständische Unternehmen erleben es leider viel zu häufig, dass wegen Unfall, Krankheit oder gar Tod der Chef auf unbestimmte Zeit ausfällt.Da dieser meist sämtliche wichtigen Geschäftsbefugnisse über Bankdaten, Lieferanten, Steuern oder Arbeitsverträge alleine besitzt, kann das Unternehmen ohne ihn praktisch nicht weiterlaufen.

Eine Studie des Instituts für Mittelstandsforschung hat ergeben, dass 24.000 KMU’s pro Jahr in Deutschland plötzlich ohne Geschäftsführer dastehen – oft eben mit der Folge, dass keiner weiß, wie es weitergeht.

Die IHK Berlin hat zu diesem Zweck das “Notfall-Handbuch für Unternehmen” entwickelt.

Um die Funktionstüchtigkeit des eigenen Unternehmens zu gewährleisten, ist jeder Unternehmer angehalten, seinen eigenen Notfallplan einzurichten.

II. Vorsorgevollmacht, Betreuungsverfügung

- Vermögensfragen beschäftigen sich meist mit komplizierten und sensiblen Themen

Es ist wichtig in Bezug auf das eigene Vermögen frühzeitig die richtigen Vorsorge- und Schutzmaßnahmen festzulegen.

Mit einer Vorsorgevollmacht wird eine Vertrauensperson ermächtigt, für jemanden zu handeln, der wegen Krankheit oder schwerer Pflegebedürftigkeit nicht mehr selbst in der Lage ist, wichtige Entscheidungen zu treffen. Die Möglichkeit der Vorsorge mittels Vorsorgevollmacht vermeidet die Durchführung eines gerichtlichen Betreuungsverfahrens und die Einrichtung einer Betreuung.

Mit einer Betreuungsverfügung kann in gesunden Tagen bestimmt werden, welche Person zu einem späteren Zeitpunkt ggf. zum Betreuer ausgewählt werden soll.

Eine gute Beratung ist dabei von unschätzbarem Wert und eröffnet oft Möglichkeiten, die vorher nicht in Betracht gezogen wurden. Vordrucke sind hilfreich, helfen aber nicht wirklich weiter, wenn es um die eigene, individuelle Sitation geht.

Zur optimalen Besprechungs- bzw. Vertragsvorbereitung

nutzen Sie bitte meinen Fragebogen: Fragebogen Vorsorgevollmacht und Patientenverfügung

III. Patientenverfügung – individuell

- Wer bis zuletzt selbst über die Gestaltung seines Lebens entscheiden möchte und auch würdevoll aus dem Leben scheiden will, kommt an diesem Thema nicht vorbei.

Auch als viel beschäftigter Unternehmer lohnt es sich allemal, sich mit einer für passgenauen Patientenverfügung intensiver auseinanderzusetzen und diese auch stets aktuell zu halten.

Es kann sich durchweg „lohnen“ professionelle Beratung in Anspruch zu nehmen. Alle Fragen (z. B. Reanimation, Beatmung, Antibiotikatherapie, Dialyse, Palliative Sedierung, Ablehnung der intensivmedizinischen Behandlung oder der Krankenhausbehandlung allgemein, etc.) sind hierbei stets interdisziplinär und ganzheitlich, auf den einzelnen Menschen als Individuum ausgerichtet zu entscheiden. Vordrucke helfen hier nicht wirklich.

Gesetzlich vorgeschrieben ist die Schriftform. Dabei kann – im Unterschied zu einem Testament – die Patientenverfügung (auch: Patiententestament) mit der Schreibmaschine oder dem Computer maschinell verfasst werden. Die Patientenverfügung ist aber eigenhändig unterschreiben. Eine notarielle Beurkundung ist nicht notwendig.

Zur optimalen Besprechungs- bzw.

Vertragsvorbereitung nutzen Sie

bitte meinen Fragebogen:

Beratung und Unterstützung im Tätigkeitsbereich Vermögensplanung

Gerne berate und unterstütze ich Sie bei der Regelung Ihrer Vermögensnachfolge durch die Errichtung von Testamenten, Erbverträgen, Übergabeverträgen sowie Eheverträgen und der Anpassung Ihrer Gesellschaftsverträge.

- Vermögensplanung – Gestaltung zu Lebzeiten kann Streitigkeiten verhindern, finanzielle Probleme reduzieren und Vermögen geregelt übertragen.

- Nur die rechtzeitige Planung der Nachfolge durch letztwillige Verfügungen bietet adäquaten Vermögensschutz.

- Unter Umständen ist eine Schenkung zu Lebzeiten opportun, um den Zugriff von Pflichtteilsberechtigten, Schwiegerkindern oder des Finanzamts auf das Vermögen zu verhindern.

- Gestalten Sie Ihre Nachfolge durch die Errichtung von Testamenten, Erbverträgen, Übergabeverträgen sowie Eheverträgen und die Anpassung Ihrer Gesellschaftsverträge.

- Gestaltungsmöglichkeiten hinsichtlich Testament und Erbvertrag,

- Fragen der vorweggenommene Erbfolge,

- Regelung der Unternehmensnachfolge,

- Nachfolgeregelungen in Gesellschaftsverträgen sowie

- bei (gemischten) Schenkungen unter Lebenden.

I. Gestaltungsmöglichkeiten bei Testament und Erbvertrag

Geht es um Fragen der Vermögensnachfolge im Unternehmensbereich, ist die die gesetzliche Erbfolge nur bedingt geeignet. Individuelle Erbverträge und individuelle Testamente schaffen neben Rechtssicherheit vor allem Klarheit, Transparenz und das gute Gefühl, alles Notwendige getan zu haben.

- Hierdurch wird die Gefahr von Streitigkeiten in Erbengemeinschaften und möglicher finanzieller Probleme für Hinterbliebene erheblich reduziert.

- Natürlich ist auch ein weitgehend verlustfreier Übergang des Vermögens, vor allem in steuerlicher Hinsicht wünschenswert.

II. Vorweggenommene Erbfolge

Wenn Sie befürchten, dass es nach Ihrem Tod Streit unter Ihren Erben gibt, liegt es nahe, bereits zu Lebzeiten den künftigen Nachlass zu regeln.

Auch wenn sich Ihre Kinder eine eigene Existenz aufbauen wollen und entsprechendes Kapital benötigen, kann eine Vermögensübertragung zu Lebzeiten sinnvoll sein.

Nicht zuletzt kann es sinnvoll sein, einzelne Vermögenswerte zu übertragen, um die erbschaftsteuerlichen Freibeträge besser ausnutzen zu können.

Handelt es sich um Familienmitglieder, die ohnehin geerbt hätten, spricht man von „vorweggenommener Erbfolge“.

III. Unternehmensnachfolge

Häufig stellen sich viele Fragen, wenn der Inhaber eines Unternehmens sein Eigentum daran aus Alters – oder Gesundheitsgründen im Wege der Unternehmensnachfolge an Dritte übergeben will.

Darüber hinaus bildet auch der jederzeit mögliche Tod gerade in Familienunternehmen einen wesentlichen Grund, die Unternehmensnachfolge im Rahmen der Erbschaft vorab zu regeln.

Meist erfolgt die Regelung der Unternehmensnachfolge jedoch zu Lebzeiten des Veräußerers. Dieser möchte sein Lebenswerk dabei in guten Händen wissen.

Unter den Begriff Unternehmensnachfolge fallen daneben auch Unternehmensübertragungen, bei denen keine verwandtschaftlichen Beziehungen zwischen Veräußerer und neuem Eigentümer bestehen. In der Regel erfolgt die Unternehmensnachfolge dann jedoch durch Verkauf statt durch Vererben bzw. Schenkung.

IV. Nachfolgeregelungen in Gesellschaftsverträgen

Besonders kompliziert gestaltet sich die Suche nach einer Nachfolgeregelung in Gesellschaften. Doch sie ist unverzichtbar, um künftige Unternehmensprozesse mitzubestimmen und die Zukunft der Gesellschaft zu sichern.

Neben der Zukunftssicherung des Unternehmens geht es oft auch um familiäre Interessen und Versorgungsnotwendigkeiten für Angehörige. Nicht zuletzt ist auch eine steuergünstige Gestaltung ein zentrales Ziel der Regelung der Unternehmensnachfolge.

Die Gestaltung der Unternehmensnachfolge erfordert deshalb ein sinnvolles Ausschöpfen der Regelungen des Erb-, Familien-, Gesellschafts- und Steuerrechts.

V. Schenkungen unter Lebenden

- Bei einer Schenkung handelt es sich um eine unentgeltliche Vermögensübertragung zu Lebzeiten.

Der Vorteil liegt darin, dass bis zu einem gesetzlich festgelegten Freibetrag das Vermögen steuerfrei an direkte Familienmitglieder übertragen werden kann. Handelt es sich dabei um Familienmitglieder, die ohnehin geerbt hätten, spricht man von „vorweggenommener Erbfolge“.

Der Schenker kann sich im Rahmen eines Schenkungs- oder Übergabevertrags auch Gegenleistungen wie Wohnrecht und Pflegeleistungen zusichern lassen. Diese reduzieren den Erwerb und machen die steuerfreie Übertragung größeren Vermögens möglich.

- Eine sehr wichtige Frage ist die Absicherung Ihrer Schenkung.

Zur optimalen Besprechungsvorbereitung nutzen Sie bitte meinen Fragebogen:

Beratung und Unterstützung Tätigkeitsbereich “Im Erbfall“

Der Erbfall : Sich gerichtlich oder einvernehmlich einigen bedeutet, dass viele Angelegenheiten professionell und strategisch optimal erledigt werden müssen. Ist der Erbfall eingetreten, stehe ich Ihnen sowohl im Erbscheinsverfahren als auch bei Auseinandersetzungen mit Erben, Miterben einer Erbengemeinschaft, Pflichtteilsberechtigten oder Testamentsvollstreckern zur Seite. Gerne stehe ich Ihnen in mit qualifizierten Auskünften und professioneller Hilfeleistung zur Verfügung.

- der Abwicklung eines Erbfalls

- dem Erbscheinsverfahren

- der Führung einer Erbengemeinschaft

- der Auseinandersetzung einer Erbengemeinschaft

- der Geltendmachung von Pflichtteilsansprüchen

- sowie – hierzu korrespondierend – der Abwehr von Pflichtteilsansprüchen

Setzen Sie gerade im Konfliktfall unbedingt auf einen spezialisierten Rechtsanwalt mit der entsprechenden Erfahrung im Erbrecht.

Welche Strategie in Ihrem Fall zum Ziel führt – von der kompromisslosen gerichtlichen Durchsetzung erbrechtlicher Ansprüche bis zur einvernehmlichen Lösung im Familienkreis – bestimme ich gemeinsam mit Ihnen nach eingehender Prüfung Ihrer Situation und umfassender Beratung.

I. Abwicklung eines Erbfalls

Unmittelbar nach einem Erbfall sind von den Angehörigen sehr viele Angelegenheiten zu regeln. Neben der Beerdigung kommt es vor allem auf die Sicherung des Nachlasses, Formalitäten mit den Banken, Informationen an Lebensversicherungen sowie die Ablieferung des Testaments beim Nachlassgericht an.

In den ersten Tagen und Wochen nach einem Todesfall unterstütze ich meine Mandanten bei der Einleitung der erforderlichen Schritte und Abwicklung der notwendigen Formalien, insbesondere bei der Beantragung des Erbscheins. Je nach Fall ist zu prüfen, ob eine Annahme oder Ausschlagung der Erbschaft wirtschaftlich sinnvoll ist und ob die Anfechtung eines ungünstigen und ungültigen Testaments in Betracht kommt.

II. Erbscheinsverfahren

Der Erbschein macht den Erben nicht zum Erben – das wird er von selbst kraft Gesetz.

Beim Streit um das Erbrecht vertrete ich Sie im Erbscheinsverfahren vor dem

Nachlassgericht und auch außergerichtlich (z.B. Erbvergleich).

Der Erbschein wird jedoch benötigt, um sich gegenüber Banken, Grundbuchämtern etc. als Erbe zu legitimieren. Gibt es Streit darüber ob jemand Erbe ist und gegebenenfalls mit wem und mit welcher Erbquote, wird dieser Streit vorwiegend im Erbscheinsverfahren ausgetragen.

Es gibt Alleinerbscheine, gemeinschaftliche Erbscheine von mehreren Erben oder entsprechende Teilerbscheine, gegenständlich beschränkte Erbscheine oder auch sogenannte Fremdrechtserbscheine bei Anwendung ausländischen Rechts.

Ich prüfe, ob und welche Art von Erbschein Sie benötigen, damit keine unnötigen Kosten entstehen.

Ich entwerfe den Erbscheinsantrag für Sie und unterstützen Sie bei der Beibringung von Unterlagen wie z.B. Testamente, Geburtsurkunden, Sterbeurkunden etc.

III. Die Erbengemeinschaft

Nicht selten finden sich Verwandte oder auch familienfremde Personen nach einem Erbfall – oft ungewollt – in einer Erbengemeinschaft wieder.

Diese kann sowohl durch gesetzliche Erbfolge als auch durch Testament entstehen. Letzteres geschieht meist, wenn der Erblasser bei der Testamentserrichtung nicht richtig fachmännisch beraten wurde.

In der Nachfolgegestaltung sollten Erbengemeinschaften grundsätzlich vermieden werden, da sie zu den kompliziertesten und konfliktträchtigsten Wesen im deutschen Recht gehören.

Was macht die Erbengemeinschaft so kompliziert? Es handelt sich um eine sogenannte Gesamthandsgemeinschaft. Jeder Miterbe hat einen Bruchteil am Gesamtnachlass. Vereinfacht kann man sagen, dass allen alles gemeinsam gehört.

Dies führt dazu, dass die Miterben nur gemeinsam über Nachlassgegenstände verfügen dürfen. Soll also z.B. ein Haus oder ein Wertpapier aus dem Nachlass verkauft werden, ist dies nur möglich, wenn alle Miterben dem zustimmen. Diese Regelung gibt auch Miterben mit sehr kleinen Erbquoten eine Blockademöglichkeit und damit erhebliches Erpressungspotential.

Hierbei kann ich Sie gerne beraten und unterstützen.

IV. Die Auseinandersetzung der Erbengemeinschaft

Beim Aufeinandertreffen von verschiedenen Personen mit unterschiedlichen Mentalitäten und Interessen und dem rechtlich komplexen Institut der Erbengemeinschaft ist neben der genauen Kenntnis der rechtlichen Möglichkeiten eine kluge Strategie gefragt.

Diese muss immer langfristig ausgerichtet sein und zu einem Ziel führen. Diesem Ziel müssen sich die einzelnen Entscheidungen, nämlich wann man mit wem welche Koalition eingeht, wann man in welcher Situation nachgibt oder hart bleibt und wann man den Weg der Einigung oder der zwangsweisen Durchsetzung betreibt.

Die wichtigsten Fragen zur Festlegung einer Strategie in der Erbengemeinschaft sind u. a.:

- Welche Interessen und Ziele habe ich?

- Welche Prioritäten gebe ich meinen Interessen und Zielen?

- Welche Interessen, Ziele und Prioritäten haben die anderen Beteiligten?

- Welche Persönlichkeit haben ich und die anderen Beteiligten?

- Welche finanziellen Möglichkeiten haben die Beteiligten?

Bei der Entwicklung einer entsprechenden zielführenden Strategie und einer gewünschten Auseinandersetzung kann ich Sie gerne professionell beraten und unterstützen.

V. Geltendmachung von Pflichtteilsansprüchen

Der Pflichtteil sichert den pflichtteilsberechtigten nahen Angehörigen, die durch Testament enterbt wurden, eine finanzielle Mindestbeteiligung am Nachlass des Erblassers.

Stets ist zu prüfen, ob der Pflichteilsberechtigte neben dem sogenannten „ordentlichen“ Pflichtteilsanspruch, der aus dem Wert des Nachlasses berechnet wird, auch einen „Pflichtteilsergänzungsanspruch“ geltend machen kann, der aus bestimmten Schenkungen des Erblassers ermittelt wird.

Damit der Pflichtteilsberechtigte seinen Pflichtteilsanspruch auch effektiv durchsetzen, kann steht ihm ein umfassender Auskunftsanspruch zu.

- Der Pflichtteil entspricht der Hälfte des gesetzlichen Erbteils, wird aber in Form von Geld beglichen.

- Mit umfassender Erfahrung setze ich Ihre Pflichtteils- und Pflichtteilsergänzungsansprüche effektiv unter Nutzung des Auskunftsanspruchs und Wertermittlungsanspruchs durch.

VI. Abwehr von Pflichtteilsansprüchen

Der Pflichtteil sichert den pflichtteilsberechtigten nahen Angehörigen, die durch Testament enterbt wurden, eine finanzielle Mindestbeteiligung am Nachlass des Erblassers.

Streitpunkt zwischen dem Erben und dem Pflichtteilsberechtigten ist regelmäßig die Höhe des Anspruches.

Zur Wertermittlung der einzelnen Nachlassgegenstände ist der Erbe vervpflichtet. Die Wertermittlung hat durch eine korrekte, ggfs. sachverständige Bewertung der einzelnen Nachlassposten sowie Abzugsposten zu erfolgen.

Stets ist zu prüfen, inwieweit sich der Pflichtteilsberechtigte Schenkungen oder Vorempfänge auf seinen Pflichtteil anrechnen lassen muss.

Von besonderer Bedeutung ist das vom Erben – auf Verlangen des Pflichtteilsberechtigten – zu erstellende Nachlassverzeichnis.

Der Pflichtteil entspricht der Hälfte des gesetzlichen Erbteils, wird aber in Form von Geld beglichen.

Mit umfassender Erfahrung unterstütze ich Sie bei der Abwehr unberechtigter Pflichtteilsforderungen.

Gerne berate ich Sie hinsichtlich der aufgeworfenen Fragestellungen und vertrete Sie sowohl außergerichtlich als auch – sofern erforderlich – gerichtlich.

Zur optimalen Besprechungsvorbereitung nutzen Sie bitte meinen Fragebogen:

al220318ks-280420rd-240224k

Weitere Informationen zu Prozessführung im Erbrecht

Prozessführung im Erbrecht mit dem Ziel, dass “Recht haben” und “Recht bekommen” möglichst nah beieinander liegen.

Prozessführung im Erbrecht

Die Prozessführung im Erbrecht ist ein oft unterschätztes Gebiet anwaltlicher Tätigkeit.

Erbprozesse sind oft langwierig und kostenintensiv. Dennoch lassen sich Prozesse im Bereich des Erbrechts oder aber des Pflichtteilsrecht nicht immer vermeiden. Nicht selten ist die Klageerhebung im Erbrecht geeignet, einen ins stocken geratenen Auseinandersetzungsprozess neu zu beleben oder aber, die mündliche Verhandlung eines Erbrechtsprozesses bringt alle Parteien zusammen und es gelingt eine Einigung, welche außergerichtlich bereits in weite Ferne gerückt war.

Gemeinsam mit meinen Mandanten wäge ich die Erhebung einer Erbrechtsklage ab und spreche im Vorhinein die Risiken der Klage durch. Hierzu gehört auch eine realistische Einschätzung, wieviel Zeit das Klageverfahren und eine mögliche Berufung in Anspruch nehmen wird.

Prozessführung im Erbrecht – d. h. die Durchsetzung bzw. Abwehr von Ansprüchen mithilfe der Gerichte – ist ein zumeist unterschätztes Gebiet anwaltlicher Tätigkeit. Dass “Recht haben” und “Recht bekommen” nicht selten auseinanderfallen, dürfte allseits bekannt sein. Verantwortlich hierfür ist nicht selten die unzureichende Erfahrung auf dem Gebiet der Prozessführung.

Es ist mithin keineswegs so, dass man sich vor Gericht und auf hoher See allein in Gottes Hand befände. Eine erfolgreiche Prozessführung beschränkt sich eben nicht auf die Wahrnehmung der mündlichen Verhandlungstermine.

Neben einem souveränen Auftreten im Gerichtssaal ist das Erstellen nachvollziehbarer, wohl strukturierter und übersichtlich gegliederter Schriftsätze für eine erfolgreiche Prozessführung von entscheidender Bedeutung. Letzteres erfordert neben exzellenten Rechtskenntnissen auch besondere analytische, psychologische und rhetorische Fähigkeiten:

In Deutschland gilt im Zivilprozess die sogenannte Parteimaxime. Der Mandant bzw. sein Anwalt hat danach das Gerichtsverfahren umfassend zu gestalten. Der Richter, der dazu berufen ist, zu entscheiden, macht – vereinfacht ausgedrückt – nur das, was die Parteien ihm sagen. Von entscheidender Bedeutung ist es daher, alle entscheidenden Aspekt auch in das Verfahren einzuführen oder gerade nicht einzuführen, einem Zeugen eine bestimmte Fragen zu stellen oder gerade nicht zu stellen. Diese „Kleinigkeiten“ entscheiden nicht selten über den Ausgang eines gesamten Verfahrens.

Obwohl ich im Interesse meiner Mandanten stets darauf bedacht bin, Streitigkeiten von vornherein – etwa durch eine vorausschauende Vertragsgestaltung – zu vermeiden bzw. vorhandene Konflikte außergerichtlich und einvernehmlich beizulegen, scheue ich vor gerichtlichen Auseinandersetzungen nicht zurück.

Hierbei möchte ich nicht nur die Ansprüche meiner Mandanten durchsetzen – gerichtlich wie außergerichtlich –, sondern meine Mandanten selbstverständlich auch vor Ansprüchen Dritter schützen. Die Haftungsvermeidung als Spiegelbild der Anspruchsdurchsetzung ist daher ebenfalls Schwerpunkt meiner Tätigkeit.

Ich blicke auf eine langjährige umfangreiche Erfahrung in der Prozessführung zurück und kann Sie somit vor Gericht fach- und sachkundig vertreten. Dies beinhaltet ebenso die verlässliche Einschätzung der Erfolgschancen wie auch die Entwicklung einer realistischen Prozessstrategie.

Die Schwerpunkte meiner gerichtlichen Tätigkeit im Erbrecht sind:

- Vertretung im Erbscheinsverfahren, insbesondere bei Streitigkeiten

hinsichtlich Auslegung und Anfechtung eines Testaments - Auseinandersetzung von Erbengemeinschaften (Auseinandersetzungsklage)

- Durchsetzung von Auskunftsansprüchen

- Durchsetzung von Vermächtnisansprüchen

- Geltendmachung bzw. Abwehr von Pflichtteils- und Pflichtteilsergänzungsansprüchen

al160418ks-280420rd

Unterstützung als Testamentsvollstrecker

Gerne stehe ich Ihnen als Testamentsvollstrecker in dem oben dargestellten Aufgabenbereich zur Verfügung.

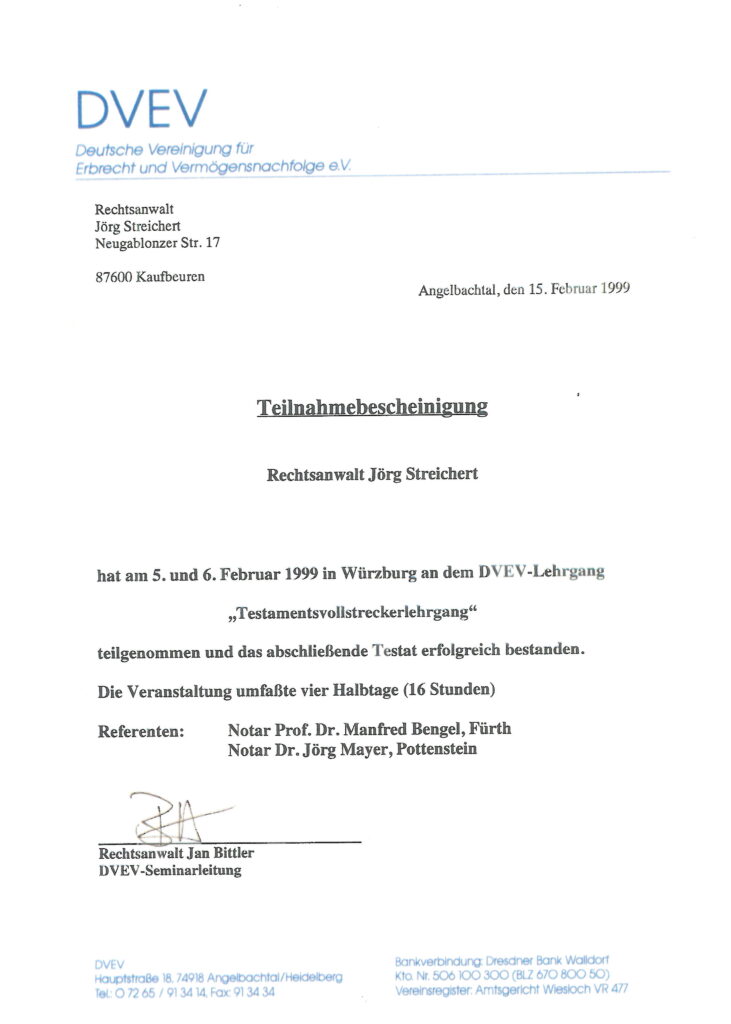

Langjährige Erfahrung gewährleistet Ihnen eine professionelle und unabhängige Durchführung der Testamentsvollstreckung zur Erreichung Ihrer persönlichen Ziele. (Nachweis: Testamentvollstreckerzeugnis)

- Sehr ausführliche weitere Informationen zu meiner Tätigkeit als Testamenstvollstrecker finden Sie im nächsten Abschnitt.

Testamentvollstreckung

Die Testamentsvollstreckung – zeitnah, gerecht sowie Familienfrieden erhaltend.

Erblasser haben bei der Erstellung ihres Testaments meist klare Ziele vor Augen.

Zum einen soll der Nachlass gerecht und vor allem zeitnah verteilt werden und der Familienfrieden dabei möglichst unberührt bleiben.

Zum anderen soll das Vermögen vor Fremdeingriffen geschützt werden und der finanzielle Bedarf der nächsten Familienmitglieder gedeckt werden.

Nichtsdestotrotz kann es jederzeit zu Streitigkeiten bezüglich des Nachlasses kommen. Gerade dann, wenn die Erben versuchen alles selbst zu regeln, ist Streit und Ärger häufig vorprogrammiert.

Ein Testamentsvollstrecker kann in solchen Situationen den Erben als neutraler Verwalter mit Rat und Tat zur Seite stehen.

Durch einen Testamentsvollstrecker kann der Erblasser weitgehend vermeiden, dass zwischen den Erben Streitigkeiten über die Nachlassverteilung entstehen. Die Testamentsvollstreckung ist auch ein geeignetes Instrument um die Erfüllung von den im Testament enthaltenen Auflagen sicherzustellen, da der Testamentsvollstrecker nicht an Weisungen der Erben gebunden ist.

A. Rechtliche Grundlagen der Testamentsvollstreckung

Ein Testamentsvollstrecker ist die in der Regel vom Erblasser ernannte Person, die die letztwilligen Verfügungen des Erblassers zur Ausführung zu bringen hat:

§§ 2197 ff. BGB, Regelungen zur Testamentsvollstreckung

§ 2197 BGB Ernennung des Testamentsvollstreckers

(1) Der Erblasser kann durch Testament einen oder mehrere Testamentsvollstrecker ernennen.

(2) Der Erblasser kann für den Fall, dass der ernannte Testamentsvollstrecker vor oder nach der Annahme des Amts wegfällt, einen anderen Testamentsvollstrecker ernennen.

§ 2198 BGB Bestimmung des Testamentsvollstreckers durch einen Dritten

(1) Der Erblasser kann die Bestimmung der Person des Testamentsvollstreckers einem Dritten überlassen. Die Bestimmung erfolgt durch Erklärung gegenüber dem Nachlassgericht; die Erklärung ist in öffentlich beglaubigter Form abzugeben.

(2) Das Bestimmungsrecht des Dritten erlischt mit dem Ablauf einer ihm auf Antrag eines der Beteiligten von dem Nachlassgericht bestimmten Frist.

§ 2199 BGB Ernennung eines Mitvollstreckers oder Nachfolgers

(1) Der Erblasser kann den Testamentsvollstrecker ermächtigen, einen oder mehrere Mitvollstrecker zu ernennen.

(2) Der Erblasser kann den Testamentsvollstrecker ermächtigen, einen Nachfolger zu ernennen.

(3) Die Ernennung erfolgt nach § 2198 Abs. 1 Satz 2.

§ 2200 BGB Ernennung durch das Nachlassgericht

(1) Hat der Erblasser in dem Testament das Nachlassgericht ersucht, einen Testamentsvollstrecker zu ernennen, so kann das Nachlassgericht die Ernennung vornehmen.

(2) Das Nachlassgericht soll vor der Ernennung die Beteiligten hören, wenn es ohne erhebliche Verzögerung und ohne unverhältnismäßige Kosten geschehen kann.

§ 2201 BGB Unwirksamkeit der Ernennung

Die Ernennung des Testamentsvollstreckers ist unwirksam, wenn er zu der Zeit, zu welcher er das Amt anzutreten hat, geschäftsunfähig oder in der Geschäftsfähigkeit beschränkt ist oder nach § 1896 zur Besorgung seiner Vermögensangelegenheiten einen Betreuer erhalten hat.

§ 2202 BGB Annahme und Ablehnung des Amts

(1) Das Amt des Testamentsvollstreckers beginnt mit dem Zeitpunkt, in welchem der Ernannte das Amt annimmt.

(2) Die Annahme sowie die Ablehnung des Amts erfolgt durch Erklärung gegenüber dem Nachlassgericht. Die Erklärung kann erst nach dem Eintritt des Erbfalls abgegeben werden; sie ist unwirksam, wenn sie unter einer Bedingung oder einer Zeitbestimmung abgegeben wird.

(3) Das Nachlassgericht kann dem Ernannten auf Antrag eines der Beteiligten eine Frist zur Erklärung über die Annahme bestimmen. Mit dem Ablauf der Frist gilt das Amt als abgelehnt, wenn nicht die Annahme vorher erklärt wird.

§ 2203 BGB Aufgabe des Testamentsvollstreckers

Der Testamentsvollstrecker hat die letztwilligen Verfügungen des Erblassers zur Ausführung zu bringen.

§ 2204 BGB Auseinandersetzung unter Miterben

(1) Der Testamentsvollstrecker hat, wenn mehrere Erben vorhanden sind, die Auseinandersetzung unter ihnen nach Maßgabe der §§ 2042 bis 2057a zu bewirken.

(2) Der Testamentsvollstrecker hat die Erben über den Auseinandersetzungsplan vor der Ausführung zu hören.

§ 2205 BGB Verwaltung des Nachlasses, Verfügungsbefugnis

Der Testamentsvollstrecker hat den Nachlass zu verwalten. Er ist insbesondere berechtigt, den Nachlass in Besitz zu nehmen und über die Nachlassgegenstände zu verfügen. Zu unentgeltlichen Verfügungen ist er nur berechtigt, soweit sie einer sittlichen Pflicht oder einer auf den Anstand zu nehmenden Rücksicht entsprechen.

§ 2206 BGB Eingehung von Verbindlichkeiten

(1) Der Testamentsvollstrecker ist berechtigt, Verbindlichkeiten für den Nachlass einzugehen, soweit die Eingehung zur ordnungsmäßigen Verwaltung erforderlich ist. Die Verbindlichkeit zu einer Verfügung über einen Nachlassgegenstand kann der Testamentsvollstrecker für den Nachlass auch dann eingehen, wenn er zu der Verfügung berechtigt ist.

(2) Der Erbe ist verpflichtet, zur Eingehung solcher Verbindlichkeiten seine Einwilligung zu erteilen, unbeschadet des Rechts, die Beschränkung seiner Haftung für die Nachlassverbindlichkeiten geltend zu machen.

§ 2207 BGB Erweiterte Verpflichtungsbefugnis

Der Erblasser kann anordnen, dass der Testamentsvollstrecker in der Eingehung von Verbindlichkeiten für den Nachlass nicht beschränkt sein soll. Der Testamentsvollstrecker ist auch in einem solchen Falle zu einem Schenkungsversprechen nur nach Maßgabe des § 2205 Satz 3 berechtigt.

§ 2208 BGB Beschränkung der Rechte des Testamentsvollstreckers, Ausführung durch den Erben

(1) Der Testamentsvollstrecker hat die in den §§ 2203 bis 2206 bestimmten Rechte nicht, soweit anzunehmen ist, dass sie ihm nach dem Willen des Erblassers nicht zustehen sollen. Unterliegen der Verwaltung des Testamentsvollstreckers nur einzelne Nachlassgegenstände, so stehen ihm die in § 2205 Satz 2 bestimmten Befugnisse nur in Ansehung dieser Gegenstände zu.

(2) Hat der Testamentsvollstrecker Verfügungen des Erblassers nicht selbst zur Ausführung zu bringen, so kann er die Ausführung von dem Erben verlangen, sofern nicht ein anderer Wille des Erblassers anzunehmen ist.

§ 2209 BGB Dauervollstreckung

Der Erblasser kann einem Testamentsvollstrecker die Verwaltung des Nachlasses übertragen, ohne ihm andere Aufgaben als die Verwaltung zuzuweisen; er kann auch anordnen, dass der Testamentsvollstrecker die Verwaltung nach der Erledigung der ihm sonst zugewiesenen Aufgaben fortzuführen hat. Im Zweifel ist anzunehmen, dass einem solchen Testamentsvollstrecker die in § 2207 bezeichnete Ermächtigung erteilt ist.

§ 2210 BGB Dreißigjährige Frist für die Dauervollstreckung

Eine nach § 2209 getroffene Anordnung wird unwirksam, wenn seit dem Erbfall 30 Jahre verstrichen sind. Der Erblasser kann jedoch anordnen, dass die Verwaltung bis zum Tode des Erben oder des Testamentsvollstreckers oder bis zum Eintritt eines anderen Ereignisses in der Person des einen oder des anderen fortdauern soll. Die Vorschrift des § 2163 Abs. 2 findet entsprechende Anwendung.

§ 2211 BGB Verfügungsbeschränkung des Erben

(1) Über einen der Verwaltung des Testamentsvollstreckers unterliegenden Nachlassgegenstand kann der Erbe nicht verfügen.

(2) Die Vorschriften zugunsten derjenigen, welche Rechte von einem Nichtberechtigten herleiten, finden entsprechende Anwendung.

§ 2212 BGB Gerichtliche Geltendmachung von der Testamentsvollstreckung unterliegenden Rechten

Ein der Verwaltung des Testamentsvollstreckers unterliegendes Recht kann nur von dem Testamentsvollstrecker gerichtlich geltend gemacht werden.

§ 2213 BGB Gerichtliche Geltendmachung von Ansprüchen gegen den Nachlass

(1) Ein Anspruch, der sich gegen den Nachlass richtet, kann sowohl gegen den Erben als gegen den Testamentsvollstrecker gerichtlich geltend gemacht werden. Steht dem Testamentsvollstrecker nicht die Verwaltung des Nachlasses zu, so ist die Geltendmachung nur gegen den Erben zulässig. Ein Pflichtteilsanspruch kann, auch wenn dem Testamentsvollstrecker die Verwaltung des Nachlasses zusteht, nur gegen den Erben geltend gemacht werden.

(2) Die Vorschrift des § 1958 findet auf den Testamentsvollstrecker keine Anwendung.

(3) Ein Nachlassgläubiger, der seinen Anspruch gegen den Erben geltend macht, kann den Anspruch auch gegen den Testamentsvollstrecker dahin geltend machen, dass dieser die Zwangsvollstreckung in die seiner Verwaltung unterliegenden Nachlassgegenstände dulde.

§ 2214 BGB Gläubiger des Erben

Gläubiger des Erben, die nicht zu den Nachlassgläubigern gehören, können sich nicht an die der Verwaltung des Testamentsvollstreckers unterliegenden Nachlassgegenstände halten.

§ 2215 BGB Nachlassverzeichnis

(1) Der Testamentsvollstrecker hat dem Erben unverzüglich nach der Annahme des Amts ein Verzeichnis der seiner Verwaltung unterliegenden Nachlassgegenstände und der bekannten Nachlassverbindlichkeiten mitzuteilen und ihm die zur Aufnahme des Inventars sonst erforderliche Beihilfe zu leisten.

(2) Das Verzeichnis ist mit der Angabe des Tages der Aufnahme zu versehen und von dem Testamentsvollstrecker zu unterzeichnen; der Testamentsvollstrecker hat auf Verlangen die Unterzeichnung öffentlich beglaubigen zu lassen.

(3) Der Erbe kann verlangen, dass er bei der Aufnahme des Verzeichnisses zugezogen wird.

(4) Der Testamentsvollstrecker ist berechtigt und auf Verlangen des Erben verpflichtet, das Verzeichnis durch die zuständige Behörde oder durch einen zuständigen Beamten oder Notar aufnehmen zu lassen.

(5) Die Kosten der Aufnahme und der Beglaubigung fallen dem Nachlass zur Last.

§ 2216 BGB Ordnungsmäßige Verwaltung des Nachlasses, Befolgung von Anordnungen

(1) Der Testamentsvollstrecker ist zur ordnungsmäßigen Verwaltung des Nachlasses verpflichtet.

(2) Anordnungen, die der Erblasser für die Verwaltung durch letztwillige Verfügung getroffen hat, sind von dem Testamentsvollstrecker zu befolgen. Sie können jedoch auf Antrag des Testamentsvollstreckers oder eines anderen Beteiligten von dem Nachlassgericht außer Kraft gesetzt werden, wenn ihre Befolgung den Nachlass erheblich gefährden würde. Das Gericht soll vor der Entscheidung, soweit tunlich, die Beteiligten hören.

§ 2217 BGB Überlassung von Nachlassgegenständen

(1) Der Testamentsvollstrecker hat Nachlassgegenstände, deren er zur Erfüllung seiner Obliegenheiten offenbar nicht bedarf, dem Erben auf Verlangen zur freien Verfügung zu überlassen. Mit der Überlassung erlischt sein Recht zur Verwaltung der Gegenstände.

(2) Wegen Nachlassverbindlichkeiten, die nicht auf einem Vermächtnis oder einer Auflage beruhen, sowie wegen bedingter und betagter Vermächtnisse oder Auflagen kann der Testamentsvollstrecker die Überlassung der Gegenstände nicht verweigern, wenn der Erbe für die Berichtigung der Verbindlichkeiten oder für die Vollziehung der Vermächtnisse oder Auflagen Sicherheit leistet.

§ 2218 BGB Rechtsverhältnis zum Erben; Rechnungslegung

(1) Auf das Rechtsverhältnis zwischen dem Testamentsvollstrecker und dem Erben finden die für den Auftrag geltenden Vorschriften der §§ 664, 666 bis 668, 670, des § 673 Satz 2 und des § 674 entsprechende Anwendung.

(2) Bei einer länger dauernden Verwaltung kann der Erbe jährlich Rechnungslegung verlangen.

§ 2219 BGB Haftung des Testamentsvollstreckers

(1) Verletzt der Testamentsvollstrecker die ihm obliegenden Verpflichtungen, so ist er, wenn ihm ein Verschulden zur Last fällt, für den daraus entstehenden Schaden dem Erben und, soweit ein Vermächtnis zu vollziehen ist, auch dem Vermächtnisnehmer verantwortlich.

(2) Mehrere Testamentsvollstrecker, denen ein Verschulden zur Last fällt, haften als Gesamtschuldner.

§ 2220 BGB Zwingendes Recht

Der Erblasser kann den Testamentsvollstrecker nicht von den ihm nach den §§ 2215, 2216, 2218, 2219 obliegenden Verpflichtungen befreien.

§ 2221 BGB Vergütung des Testamentsvollstreckers

Der Testamentsvollstrecker kann für die Führung seines Amts eine angemessene Vergütung verlangen, sofern nicht der Erblasser ein anderes bestimmt hat.

§ 2222 BGB Nacherbenvollstrecker

Der Erblasser kann einen Testamentsvollstrecker auch zu dem Zwecke ernennen, dass dieser bis zu dem Eintritt einer angeordneten Nacherbfolge die Rechte des Nacherben ausübt und dessen Pflichten erfüllt.

§ 2223 BGB Vermächtnisvollstrecker

Der Erblasser kann einen Testamentsvollstrecker auch zu dem Zwecke ernennen, dass dieser für die Ausführung der einem Vermächtnisnehmer auferlegten Beschwerungen sorgt.

§ 2224 BGB Mehrere Testamentsvollstrecker

(1) Mehrere Testamentsvollstrecker führen das Amt gemeinschaftlich; bei einer Meinungsverschiedenheit entscheidet das Nachlassgericht. Fällt einer von ihnen weg, so führen die übrigen das Amt allein. Der Erblasser kann abweichende Anordnungen treffen.

(2) Jeder Testamentsvollstrecker ist berechtigt, ohne Zustimmung der anderen Testamentsvollstrecker diejenigen Maßregeln zu treffen, welche zur Erhaltung eines der gemeinschaftlichen Verwaltung unterliegenden Nachlassgegenstands notwendig sind.

§ 2225 BGB Erlöschen des Amts des Testamentsvollstreckers

Das Amt des Testamentsvollstreckers erlischt, wenn er stirbt oder wenn ein Fall eintritt, in welchem die Ernennung nach § 2201 unwirksam sein würde.

§ 2226 BGB Kündigung durch den Testamentsvollstrecker

Der Testamentsvollstrecker kann das Amt jederzeit kündigen. Die Kündigung erfolgt durch Erklärung gegenüber dem Nachlassgericht. Die Vorschrift des § 671 Abs. 2, 3 findet entsprechende Anwendung.

§ 2227 BGB Entlassung des Testamentsvollstreckers

Das Nachlassgericht kann den Testamentsvollstrecker auf Antrag eines der Beteiligten entlassen, wenn ein wichtiger Grund vorliegt; ein solcher Grund ist insbesondere grobe Pflichtverletzung oder Unfähigkeit zur ordnungsmäßigen Geschäftsführung.

§ 2228 BGB Akteneinsicht

Das Nachlassgericht hat die Einsicht der nach § 2198 Abs. 1 Satz 2, § 2199 Abs. 3, § 2202 Abs. 2, § 2226 Satz 2 abgegebenen Erklärungen jedem zu gestatten, der ein rechtliches Interesse glaubhaft macht.

I. Argumente für die Errichtung einer Testamentsvollstreckung

Eine Testamentsvollstreckung:

- führt zur Arbeitsentlastung der Erben

- dient dem Erhalt des Friedens unter den Erben

- garantiert die Durchsetzung des Erblasserwillens

- sorgt für den Schutz minderjähriger Erben

- ermöglicht den Schutz des Erben vor seinen eigenen Gläubigern

- dient dem Schutz behinderter Erben

- kann wesentlich zur Sicherung eines Unternehmens beitragen

II. Person des Testamentsvollstreckers

Der Erfolg der Testamentsvollstreckung steht und fällt mit der damit beauftragten Person.

Das Amt erfordert neben der fachlichen Kompetenz ein hohes Maß an Sorgfalt, Entscheidungs-, Durchsetzungs- und Überzeugungskraft sowie die Fähigkeit zum Ausgleich und innere Unabhängigkeit.

Wird ein Angehöriger oder ein Miterbe als Testamentsvollstrecker eingesetzt, kommt oft der Vorwurf auf, der Testamentsvollstrecker verhalte sich parteilich. Streit zwischen den Erben lässt sich dagegen durch Einsetzung einer neutralen Person vermeiden. Ein juristischer Laie ist in der Regel mit der umfangreichen und komplizierten Nachlassabwicklung überfordert und für den Schaden, den er verursacht, in vollem Umfang verantwortlich.

Hat der Erblasser zwar Testamentsvollstreckung angeordnet, aber keine Person benannt, bestimmt das Nachlassgericht einen außenstehenden Dritten als Testamentsvollstrecker, den weder der Erblasser noch die Erben kennen und dem deshalb nicht immer vertraut wird.

Es ist sinnvoll, nicht nur einen Testamentsvollstrecker einzusetzen, sondern auch einen „Ersatz“–Testamentsvollstrecker. Wenn nämlich die an erster Stelle als Testamentsvollstrecker eingesetzte Person das Amt nicht antreten kann oder will, ist sichergestellt, dass eine andere Vertrauensperson des Erblassers den letzten Willen umsetzt.

III. Vergütung des Testamentsvollstreckers

Gemäß § 2221 BGB erhält der Testamentsvollstrecker eine „angemessene“ Vergütung.

Wie hoch diese ist, hat der Gesetzgeber nicht geregelt. Der Erblasser sollte deshalb im Testament genau festlegen, welche Vergütung dem Testamentsvollstrecker für seine Tätigkeit zusteht. Nur so lässt sich Streit zwischen dem Testamentsvollstrecker einerseits und den Erben andererseits vermeiden.

Der Deutsche Notarverein empfiehlt eine Vergütungsregelung, auf die im Testament Bezug genommen werden kann. Diesen Text können Sie hier herunterladen.

B. Aufgaben des Testamentsvollstreckers

Der Testamentsvollstrecker hat entsprechend den Anordnungen des Erblassers den Nachlass zu verwalten und ist berechtigt ihn in Besitz zu nehmen sowie über Nachlassgegenstände zu verfügen.

Welche genauen Verwaltungs- und Verfügungsbefugnisse der Testamentsvollstrecker hat, sowie welche Aufgaben er hat, ergibt sich aus der Art der Testamentsvollstreckung.

Zu unterscheiden ist zwischen:

- Abwicklungsvollstreckung

- Verwaltungsvollstreckung

- Dauertestamentsvollstreckung

- Vermächtnisvollstreckung

- Erbteilvollstreckung

- gegenständlich beschränkten Vollstreckung

- Nacherbenvollstreckung

Im nachfolgenden Abschnitt stelle ich die Hauptaufgaben des Testamentsvollstreckers näher dar:

I. Konstituierung des Nachlasses

Zu den Hauptaufgaben des Testamentsvollstreckers gehört es,

den Nachlass zu erfassen.

Hierzu hat der Testamentsvollstrecker Nachforschungen anstellen, um so das zu verwaltende Nachlassvermögen – vollständig – feststellen zu können. Hierfür hat er Immobilien, Bankkonten, Schließfächer, Bausparverträge, Lebensversicherungen und sonstige Vermögenswerte vollständig zu ermitteln.

II. Erstellung eines Nachlassverzeichnisses

Der Testamentsvollstrecker hat unverzüglich nach Annahme seines Amtes für die Erben ein Verzeichnis über die seiner Verwaltung unterliegenden Nachlassgegenstände und die ihm bekannten Nachlassverbindlichkeiten erstellen.

Erstellt der Testamentsvollstrecker trotz Mahnung und Fristsetzung kein ordnungsgemäßes Verzeichnis, kann darin eine schuldhafte grobe Pflichtverletzung liegen, die eine Entlassung des Testamentsvollstreckers rechtfertigen und zum Schadenersatz verpflichten kann.

Eine genaue Beschreibung der Nachlassgegenstände ist ebenso wenig geschuldet, wie die Angabe eines Wertes oder eine Wertermittlung durch Dritte.

Nachlassgegenstände und Verbindlichkeiten, deren Zugehörigkeit zum Nachlass zweifelhaft ist, sind gleichwohl aufzunehmen, jedoch mit einem entsprechenden Vorbehalt.

Das Nachlassverzeichnis ist vom Testamentsvollstrecker mit Angabe des Aufnahmetages zu unterzeichnen und auf Verlangen der Erben diese Unterschrift vor einem Notar beglaubigen zu lassen.

Der Erbe kann verlangen, dass er vom Testamentsvollstrecker bei der Erstellung des Nachlassverzeichnisses hinzugezogen wird. Hierzu muss ihm rechtzeitig der Termin zur Aufnahme des Verzeichnisses mitgeteilt werden.

Der Testamentsvollstrecker ist berechtigt – und auf Verlangen des Erben verpflichtet – das Nachlassverzeichnis in amtlicher Form, insbesondere durch einen Notar aufnehmen zu lassen.

III. Auskunfts- und Rechenschaftspflicht

Der Testamentsvollstrecker ist dem Erben gegenüber verpflichtet Auskunft über seine Tätigkeit zu geben und nach Beendigung der Tätigkeit Rechenschaft abzulegen.

Eine Pflicht zur Rechnungslegung besteht nur auf Verlangen des Erben und grundsätzlich erst nach Abschluss der Testamentsvollstreckung.

Nur bei einer länger dauernden Verwaltung des Nachlasses – länger als ein Jahr – kann der Erbe eine jährliche Rechnungslegung verlangen.

Wird vom Testamentsvollstrecker eine Rechnungslegung verlangt, schuldet dieser wesentlich genauere Informationen als bei einer bloßen Auskunft. Der Testamentsvollstrecker hat bei der Rechnungslegung den gesamten Ablauf seiner Geschäftstätigkeit ebenso darstellen, wie die erreichten Ziele und Ergebnisse seiner geschäftlichen Tätigkeit.

IV. Sorgfältige Nachlassverwaltung

Der Testamentsvollstrecker muss sein Amt gewissenhaft und sorgfältig führen und das ihm anvertraute Vermögen nicht nur erhalten, sondern möglichst auch vermehren.

Er hat den Nachlass ab dem Zeitpunkt der Amtsannahme bis zur Auseinandersetzung ordnungsgemäß zu verwalten.

Der Umfang der Verwaltungspflicht wird in erster Linie durch die vom Erblasser im Testament festgelegten Aufgaben bestimmt.

Zur Nachlassverwaltung zählen insbesondere folgende Maßnahmen:

- Handlungen zur Erhaltung, Sicherung und Vermehrung des verwalteten Vermögens

- Nutzung des verwalteten Vermögens

- Eingehen von Verpflichtungen

- Abschluss von Verträgen

- Erwerb von Sachen und Rechten

- Verfügung über Nachlassgegenstände,

- Führen von Rechtsstreitigkeiten

- Entgegennahme von Willenserklärungen

- Maßnahmen tatsächlicher Art

Über die Art und Weise der Verwaltung kann der Testamentsvollstrecker alleine entscheiden und ist auf keine Zustimmung des Erben oder des Nachlassgerichtes angewiesen. Nur die vom Erblasser durch letztwillige Verfügung getroffenen Verwaltungsanordnungen hat er zu befolgen.

Hat der Erblasser keine Anordnungen getroffen, richten sich die Verwaltungsziele nach dem Zweck der Testamentsvollstreckung und den Umständen des Einzelfalls.

Nur Schenkungen darf der Testamentsvollstrecker nicht vornehmen, es sei denn, es handelt sich um Anstands- oder Pflichtschenkungen. Auch darf der Testamentsvollstrecker keine Geschäfte mit sich selbst abschließen, sofern ihm dies nicht durch testamentarische Anordnung gestattet ist. So darf der Testamentsvollstrecker, dem ein Geschäft mit sich selber nicht ausdrücklich gestattet ist, beispielsweise keine Gegenstände aus dem Nachlass käuflich erwerben.

V. Erklärung und Zahlung der Erbschafteuer

Der Testamentsvollstrecker hat gemäß § 31 Absatz 5 Erbschaft- und Schenkungsteuergesetz die Erbschaftsteuererklärung beim zuständigen Erbschaftsteuerfinanzamt abzugeben. Er muss dabei die Erben auch im Hinblick auf lebzeitige Schenkungen des Erblassers befragen und diese in die Erbschaftsteuererklärung mit aufnehmen.

Für Pflichtteilsberechtigte oder Vermächtnisnehmer muss der Testamentsvollstrecker keine Steuererklärung abgeben, es sei denn, die Testamentsvollstreckung betrifft auch das Vermächtnis.

Hat der Testamentsvollstrecker die Erbschaftsteuererklärung abgegeben und zeigt sich im Nachhinein weiterer, bisher unbekannter Nachlass muss er die Steuererklärung unverzüglich richtigstellen.

VI. Auseinandersetzung des Nachlasses

Im Falle der Abwicklungsvollstreckung obliegt dem Testamentsvollstrecker die Auseinandersetzung und Teilung des Nachlasses.

Hierbei hat er die Anordnungen des Erblassers zu beachten sowie dessen Verwaltungsanordnungen und etwaige Teilungsanordnungen ausführen.

Ergänzend hat er die gesetzlichen Vorgaben für die Teilung des Nachlasses zu beachten.

Nur wenn der Erblasser in seinem Testament bestimmt hat, dass die Nachlassauseinandersetzung nach billigem Ermessen durch den Testamentsvollstrecker zu erfolgen hat, ist dieser bei der Auseinandersetzung verhältnismäßig frei und muss sich nicht an die gesetzliche Regelungen der Erbauseinandersetzung halten.

Der Testamentsvollstrecker sollte stets versuchen, einen Auseinandersetzungsvertrag abzuschließen. Er kann darin seine Vergütung regeln, eine Haftungsfreistellung für seine Tätigkeit aufnehmen und einvernehmlich mit den Erben von den Anordnungen des Erblassers abweichen.

Ist ein Auseinandersetzungsvertrag nicht möglich, ist das formelle Auseinandersetzungsverfahren einzuleiten. Hierzu muss der Testamentsvollstrecker einen Auseinandersetzungsplan aufstellen.

Der Auseinandersetzungsplan ist ein einseitiges, den Miterben lediglich mitzuteilendes Rechtsgeschäft. Die Erben müssen dem Plan nicht zustimmen. Sie sind vor der Ausführung des Plans anzuhören.

Der aufgestellte und den Miterben zugegangene Auseinandersetzungsplan ist für alle Beteiligten bindend. Er verpflichtet und berechtigt die Erben. Eine Genehmigung des Nachlassgerichts ist weder möglich, noch erforderlich oder zulässig.

Der Auseinandersetzungsplan hat lediglich eine „schuldrechtliche Wirkung“. Dies bedeutet, dass er durch einzelne Vollzugsakte durchgeführt und umgesetzt werden muss. Bewegliche Sachen sind den Empfängern zu übergeben und zu übereignen, Forderungen sind abzutreten, Grundstücke aufzulassen und im Grundbuch einzutragen.

VII. Rechte und Pflichten des Erben und Pflichtteilsberechtigten gegenüber dem Testamentsvollstrecker

Obliegt dem Testamentsvollstrecker die Verwaltungs- und Verfügungsbefugnis über den Nachlass, hat sich der Erbe jeder Verwaltung und Verfügung über Nachlassgegenstände zu enthalten.

Gegenüber dem Testamentsvollstrecker hat der Erbe lediglich die Pflicht, ihm Aufwendungen zu erstatten und eine angemessene Vergütung zu leisten. Ansonsten ist der Erbe zu keiner Mitwirkung oder Tätigkeit im Rahmen der Verwaltung des Nachlasses verpflichtet. Insbesondere ist der Erbe nicht verpflichtet an der Erstellung des Nachlassverzeichnisses durch den Testamentsvollstrecker mitzuwirken oder bei der Erstellung persönlich anwesend zu sein, auch wenn der Testamentsvollstrecker dies wünscht.

Der Pflichtteilsberechtigte steht, da er kein Erbe ist, außerhalb des Nachlasses. Er hat darauf keinerlei Zugriffsmöglichkeiten. Dennoch muss er seinen Pflichtteilsanspruch berechnen können. Dazu ist er auf Informationen über den Nachlassumfang und dessen Wert angewiesen.

Ist der Testamentsvollstrecker zur Nachlassabwicklung und -verwaltung berufen, besteht bei Pflichtteilsberechtigten oft die Fehlvorstellung, dass er auch die Regulierung und Auszahlung der Pflichtteilsansprüche vorzunehmen hat. Dem steht jedoch § 2213 Absatz 1 Satz 3 BGB entgegen, wonach Pflichtteilsrechte allein gegen den Erben geltend zu machen sind.

Der Pflichtteilsberechtigte muss deshalb die Auskunft über den Nachlassumfang vom Erben anfordern. Bei der Testamentsvollstreckung ist jedoch der Erbe in aller Regel über den Nachlass nicht verfügungsbefugt. Daher muss der Erbe den Testamentsvollstrecker auffordern, ihm die für das Pflichtteilsverlangen notwendige Auskunft über den Nachlassbestand zu erteilen, damit er diese dann weitergeben kann.

Informationen zu anfallenden Steuern im Erbfall

Erbschaftsteuer vermeiden, Aufklärung zu steuerrechtlichen Aspekten.

Meine Kanzlei berät Sie gerne hinsichtlich der aufgeworfenen Fragestellungen und vertritt Sie – sofern erforderlich – auch gegenüber den Finanzbehörden.

Grundzüge des Erbschaftssteuerrechts

Die Steuereinnahmen aus der Erbschaftsteuer kommen den Bundesländern zugute. Diese Einnahmen beliefen sich nach einer Statistik des Statistischen Bundesamtes im Jahr 2015 auf 6,29 Milliarden Euro. Hierin zeigt sich deren wirtschaftliche Bedeutung.

Nachfolgend stelle ich die Grundzüge des Erbschaftsteuerrechts sowie einige Überlegungen zu deren Vermeidung dar.

I. Grundlagen

Durch die Erbschaftsteuer nimmt der Staat an der Bereicherung des Erben teil. Grundgedanke dieser Beteiligung des Staates, ist der Zuwachs an wirtschaftlicher Leistungsfähigkeit, den der Erbe durch die unentgeltliche Bereicherung aufgrund des Erwerbs von Todes wegen erlangt.

Die Erbschaftsteuer ist in Deutschland als Erbanfallsteuer konzipiert.

Die Erbschaftsteuer bezieht sich auf den individuellen Vermögenzuwachs des Erben und wird deshalb auch Bereicherungssteuer genannt. Dieser Grundgedanke kommt in § 10 I 1 ErbStG zum Ausdruck. Danach gilt als steuerpflichtiger Erwerb die Bereicherung des Erwerbers, soweit sie nicht steuerfrei ist.

Die Schenkungssteuer fungiert als Ergänzung zur Erbschaftssteuer; sie wird als ein Unterfall der Erbschaftssteuer angesehen. Gegenstand der Schenkungsteuer ist der im Wege der Schenkung durchgeführte Vermögensübergang.

Die Erbschaftsteuer wird in Deutschland – bundeseinheitlich – nach dem Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) erhoben. Hieraus ergibt sich die Pflicht zur Zahlung von Erbschaftsteuer.

II. Die wichtigsten Regelungen des Erschaftsteuergesetzes (ErbStG)

Das ErbStG untergliedert sich in fünf Abschnitte:

1. Regelungen über die Steuerpflicht

Der erste Abschnitt enthält die Regelungen über die Steuerpflicht.

Hervorzuheben sind dabei die §§ 1, 2 ErbStG:

- § 1 I ErbStG enthält eine Aufzählung unterschiedlicher Erwerbsvorgänge, die allesamt dem Erbschafts- und Schenkungssteuergesetz unterfallen, somit die steuerpflichtigen Vorgänge. Der Erbschaftsteuer unterliegt jeder Erwerb von Todes wegen (§ 1 I Nr. 1 ErbStG) sowie Schenkungen unter Lebenden (§ 1 I Nr. 2 ErbStG). Die in § 1 ErbStG genannten steuerpflichtigen Vorgänge, auch Steuerobjekte genannt, werden in den §§ 3 ff. ErbStG näher konkretisiert, so in § 3 ErbStG etwa der Erwerb von Todes wegen und in § 7 ErbStG die Schenkung unter Lebenden.

- In § 2 ErbStG wird der Umfang der persönlichen Steuerpflicht geregelt. Unter persönlicher Steuerpflicht ist zu verstehen, wer steuerpflichtig und damit auch Steuersubjekt ist.

2. Wertermittlungsvorschriften

Der zweite Abschnitt des ErbStG enthält die Wertermittlungsvorschriften.

Aus diesen Vorschriften ergibt sich die Bemessungsgrundlage zur Feststellung des steuerpflichtigen Erwerbs. Steuerliche Bemessungsgrundlage ist entsprechend dem o. g. Bereicherungsgrundsatz, die Bereicherung des Erwerbers (§ 10 ErbStG).

§ 11 ErbStG trifft eine Regelung darüber, wann zu bewerten ist und § 12 ErbStG bestimmt das „wie“ der Bewertung.

3. Vorschriften zum Steuertarif, persönlichen Freibeträge

Den Regelungsgegenstand des dritten Abschnitts bilden die Vorschriften über den Steuertarif und die persönlichen Freibeträge. Letztere werden nachfolgend dargestellt. Letztlich geht es in diesem Abschnitt des ErbStG um die Berechnung der Steuerschuld.

4. Steuerfestsetzung- und erhebung

Regelungen über das Verfahren der Steuerfestsetzung- und erhebung finden sich im vierten Abschnitt des ErbStG.

5. Ermächtigungs- und Schlussvorschriften

Schließlich sind im fünften Abschnitt die Ermächtigungs- und Schlussvorschriften geregelt, die aber hier nur der Vollständigkeit halber genannt werden

III. Höhe der Erbschaftsteuer – Steuerklassen

Der III. Abschnitt des ErbStG regelt die Berechnung der Steuerschuld des Steuersubjekts, also des Steuerpflichtigen. Da die Höhe der zu zahlenden Erbschaftsteuer von dem Wert des steuerpflichtigen Erwerbs und von der Steuerklasse des Erwerbers abhängt, sollen diese beiden Komponenten – überblicksweise – dargestellt werden.

1. Bewertung des steuerpflichtigen Erwerbs:

Zur Bestimmung der Höhe der Erbschaftsteuerschuld ist es erforderlich, den steuerpflichtigen Erwerb zu ermitteln.

Wie oben erwähnt, bildet § 10 I ErbStG die Steuerbemessungsgrundlage der Erbschaftsteuer, nämlich den Wert der Bereicherung. Als steuerpflichtiger Erwerb gilt gem. § 10 I ErbStG die Bereicherung des Erwerbers, soweit diese nicht steuerfrei ist.

Als Bereicherung des Erwerbers sind die erworbenen Aktiva zu verstehen.

Schulden (Passiva) müssen bei der Bereicherung herausfallen, denn in der Höhe der Schulden besteht keine Bereicherung des Erwerbers. Deshalb sind die gem. § 10 V, VI-IX ErbStG vom Erben zu begleichenden Nachlassverbindlichkeiten abzugsfähig.

Darüber hinaus sind bei der Ermittlung der Bereicherung diejenigen Erwerbsgegenstände nicht zu berücksichtigen, die schon kraft Gesetzes von der Steuer ausgenommen sind. Hierzu enthalten §§ 5, 13 ErbStG unterschiedliche Regelungen.

2. Freibeträge

Ebenfalls bei der Ermittlung des steuerpflichtigen Erwerbs zu berücksichtigen, sind die vom ErbStG unter bestimmten Umständen gewährten Freibeträge.

Die allgemeinen und besonderen Freibeträge sind von dem Betrag, der nach Berücksichtigung der eben genannten Steuerbefreiungen (§§ 5, 13 ff. ErbStG) verbleibt, abzuziehen.

Das ErbStG differenziert selbst zwischen allgemeinen Freibeträgen (§ 16 ErbStG) und einem besonderen Versorgungsfreibetrag (§ 17 ErbStG).

- § 16 ErbStG gewährt für jeden Erwerber einen allgemeinen Freibetrag, der vom Wert des Nachlasses abzuziehen ist. Letztlich muss also nur der Betrag, der den Freibetrag übersteigt, versteuert werden. Daraus ergibt sich, dass die Freibeträge den steuerpflichtigen Erwerb gem. § 10 I 1 ErbStG mindern. Die persönlichen Freibeträge gelten dabei sowohl für Erwerbe von Todes wegen als auch für Schenkungen unter Lebenden. Die Höhe des Freibetrages richtet sich nach der Steuerklasse des Erwerbers (siehe Punkt 6.).

- In § 17 ErbStG ist für den überlebenden Ehegatten, den eingetragenen Lebenspartner und die Kinder – zusätzlich zu dem allgemeinen Freibetrag nach § 16 ErbStG – noch ein besonderer Versorgungsfreibetrag § 17 ErbStG sieht dabei für den überlebenden Ehegatten oder Lebenspartner grundsätzlich einen Versorgungsfreibetrag in Höhe von 256.000 € vor. Bei Kindern des Erblassers ist der Versorgungsfreibetrag nach dem Alter der Kinder gestaffelt.

3. Zeitpunkt der Wertermittlung

Für die Ermittlung des steuerpflichtigen Erwerbs sieht § 11 ErbStG in zeitlicher Hinsicht vor, dass der Zeitpunkt der Steuerentstehung maßgeblich ist. Dies ist grundsätzlich zumindest bei Erwerben von Todes wegen der Todestag des Erblassers (§ 9 I Nr. 1 ErbStG).

4. Bewertungsmaßstab

Hinsichtlich des Bewertungsmaßstabes ordnet § 12 I ErbStG an, dass für die Bewertung grundsätzlich die allgemeinen Bewertungsvorschriften des Bewertungsgesetzes maßgebend sind.

Zugrunde zu legen ist dabei in aller Regel der gemeine Wert des jeweiligen Vermögensgegenstandes (§ 9 I BewG). § 9 II BewG definiert den gemeinen Wert als den Preis, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgutes bei einer Veräußerung zu erzielen wäre.

5. Steuerklassen

Als weitere notwendige Komponente zur Errechnung der Höhe der Erbschaftsteuerschuld, ist eine Ermittlung der Steuerklasse des Erwerbers erforderlich. Die Steuerklasse richtet sich nach dem persönlichen Verhältnis des Erwerbers zum Erblasser oder Schenker im Zeitpunkt der Entstehung der Steuer.

§ 15 ErbStG unterscheidet danach folgende drei Steuerklassen (Tabelle nach § 15 ErbStG):

- Steuerklasse I

Ehegatte und eingetragener Lebenspartner, Kinder und Stiefkinder, Abkömmlinge der genannten Kinder und Stiefkinder (Enkelkinder) sowie die Eltern und Voreltern (bei Erwerben von Todes wegen).

- Steuerklasse II

Eltern und Voreltern (soweit sie nicht zur Steuerklasse I gehören), Geschwister, Abkömmlinge 1. Grades von Geschwistern (Nichten und Neffen), Stiefeltern; Schwiegerkinder; Schwiegereltern sowie der geschiedene Ehegatte.

- Steuerklasse III

Alle übrigen Erwerber (andere natürliche und juristische Personen) und die Zweckzuwendungen

6. Persönliche Freibeträge

| Verwandtschaftsverhältnis (Erwerber zu Erblasser/Schenker) | Steuerklasse | Freibetrag |

| Ehegatte, eingetragener Lebenspartner | I | 500.000,00 € |

| Kinder, Stiefkinder, Kinder verstorbener Kinder und verstorbener Stiefkinder | I | 400.000,00 € |

| Abkömmlinge lebender Kinder und Stiefkinder | I | 200.000,00 € |

| Eltern und Voreltern bei Erwerb von Todes wegen | I | 100.000,00 € |

| Eltern und Voreltern bei Schenkungen | II | 20.000,00 € |

| Geschwister, Neffen, Nichten, Stiefeltern, Schwiegereltern, Schwiegerkinder, geschiedene Ehegatten, Partner einer aufgehobenen eingetragenen Lebenspartnerschaft | II | 20.000,00 € |

| Alle Übrigen | III | 20.000,00 € |

7. Versorgungsfreibeträge

| Erwerbergruppe | Freibetrag |

| Ehegatte, eingetragener Lebenspartner | 256.000,00 € |

| Kinder bis 5 Jahre | 52.000,00 € |

| Kinder 5-10 Jahre | 41.000,00 € |

| Kinder 10-15 Jahre | 30.700,00 € |

| Kinder 15-20 Jahre | 20.500,00 € |

| Kinder 20-27 Jahre | 10.300,00 € |

8. Höhe des Steuersatzes

§ 19 ErbStG zeigt in einer Tabelle auf, nach welchen Prozentsätzen (Steuersätzen) die Erbschaftssteuer erhoben wird. Nunmehr lassen sich jetzt anhand des Wertes des steuerpflichtigen Erwerbs, sowie der Steuerklasse mithilfe der Tabelle die Steuersätze ermitteln.

Jeder Erwerb wird insgesamt auf der jeweils einschlägigen Wertstufe (Wert des steuerpflichtigen Erwerbs) besteuert und nicht anteilig auf den vorangehenden Stufen. Es handelt sich deshalb dabei um einen progressiven Stufentarif. Die jeweilige Progression bestimmt sich dabei aus den beiden Elementen Steuerklasse und Höhe des Wertes des steuerpflichtigen Erwerbs.

Die Steuerschuld ergibt sich durch die Anwendung des Steuersatzes auf den Wert des steuerpflichtigen Erwerbs. Es muss also der steuerpflichtige Erwerb mit den gesetzlichen Steuersätzen multipliziert werden.

| Wert des steuerpflichtigen Erwerbs (§ 10) bis einschließlich … Euro | Prozensatz in der Steuerklasse I | Prozentsatz in der Steuerklasse II | Prozentsatz in der Steuerklasse III |

| 75 000 | 7 % | 15 % | 30 % |

| 300 000 | 11 % | 20 % | 30 % |

| 600 000 | 15 % | 25 % | 30 % |

| 6 000 000 | 19 % | 30 % | 30 % |

| 13 000 000 | 23 % | 35 % | 50 % |

| 26 000 000 | 27 % | 40 % | 50 % |

| über 26 000 000 | 30 % | 43 % | 50 % |

IV. Steuerfestsetzung und Steuererhebung, Verjährung

1. Steuerfestsetzung und Erhebung

Die Erbschaftssteuer wird durch das nach § 35 ErbStG zuständige Finanzamt festgesetzt.

Die Festsetzung der Steuer setzt voraus, dass das Finanzamt auch Kenntnis von dem steuerpflichtigen Erwerb von Todes wegen hat.

Hierauf gründet sich auch die Regelung des § 30 I ErbStG, welche eine Anzeigepflicht des Erwerbers vorsieht, nach der der Erwerber innerhalb einer Frist von drei Monaten dem zuständigen Finanzamt den steuerpflichtigen Erwerb – mit Ausnahme des § 30 III ErbStG – schriftlich anzuzeigen hat.

Die Anzeigepflicht soll demnach sicherstellen, dass die Erbschaftsteuerfinanzämter Kenntnis vom Steuerfall erhalten und so den staatlichen Steueranspruch durchsetzen können.

2. Verjährung

Grundsätzlich unterliegt die Festsetzung von Steuern der Verjährung von regelmäßig 4 Jahren (bei leichtfertiger Steuerhinterziehung 5 Jahre und bei vorsätzlicher Steuerhinterziehung 10 Jahre). Die Frist beginnt, gemäß § 170 AO grundsätzlich mit dem Ende des Kalenderjahres der Abgabe der Steuererklärung oder – falls keine Erklärung abgegeben wurde – am Ende des dritten Kalenderjahres, nachdem die Steuer entstanden ist.

Dafür existiert bei der Schenkungssteuer eine Sonderregelung. Auch wenn bereits mehr als drei Jahre seit der Steuerentstehung vergangen sind, verjährt die Steuerfestsetzung erst in dem Jahr, in dem das Finanzamt von dem Schenkungsvorgang erfahren hat, § 170 V AO. Dies hat der BFH in einer aktuellen Entscheidung (BFH II R 54/05) ausdrücklich klargestellt.

V. Überlegungen zur Vermeidung Erbschaftssteuer

Oftmals werden im Rahmen einer Vermögensplanung steuerliche Aspekte nicht ausreichend berücksichtigt, was zu einer vermeidbaren hohen Erbschaftsteuer führen kann.

Im Folgenden möchte ich Ihnen die wichtigsten Überlegungen zur Vermeidung von Erbschaftssteuer kurz darstellen.

1. Heirat und Änderung des Güterstands

Wer ohnehin überlegt, seinen nichtehelichen Partner zu heiraten oder eine ihm nahestehende Person zu adoptieren, dem ist dies aus erbschaftssteuerlicher Sicht nur zu empfehlen.

Steuerlich vorteilhaft kann auch der bei bestehender Gütertrennung der Wechsel in den Güterstand der “modifizierten Zugewinngemeinschaft” sein.

2. Eingehen einer registrierten gleichgeschlechtlichen Partnerschaft

Eingetragene Lebenspartner werden wie Ehegatten besteuert. Entgegen der Annahme Vieler ist es nicht Voraussetzung für eine Eintragung, dass die Partner homosexuell sind.

3. Adoption

Adoptionen sind ein sehr effektives Mittel der Vermeidung der Erbschaftsteuer, da ein Adoptivkind genauso besteuert wird wie ein leibliches Kind. Die gesetzlichen Hürden sind dabei gering.

4. (Teil-) Übertragung auf die Enkel

Die Übertragung eines Teils des Vermögens unmittelbar auf die Enkel macht aus zwei steuerpflichtigen Erbfällen eine steuerpflichtige Übertragung und die weiteren Freibeträge der Enkel können (zusätzlich) genutzt werden. Die übersprungene Generation kann sie z. B. durch Nießbrauchrechte am Familienvermögen abgesichert werden.

5. Schenkungen unter Lebenden

Vielfach praktiziert und bewährt ist es, Vermögen bereits zu Lebzeiten auf die nächste Generation zu übertragen (vorweggenommene Erbfolge). Zukünftige Wertzuwächse werden dann nicht mehr von der Erbschaftsteuer erfasst.

Bei frühzeitiger Planung können die persönlichen Freibeträge unter Umständen mehrfach genutzt werden, da diese alle 10 Jahre erneut anfallen.

6. Vermeidung ausländischer Erbschaftsteuer

Ausländisches Immobilienvermögen wird vom deutschen Fiskus mit dem hohen Verkehrswert und nicht dem günstigeren Steuerwert angesetzt. Wenn Sie im Ausland Immobilienvermögen haben, droht außerdem die Besteuerung durch den ausländischen Fiskus. Eine Anrechnung auf die deutsche Steuer ist nicht immer voll möglich. In jedem Fall zahlen Sie aber die höhere nationale Steuer.

Diese Probleme lassen sich oftmals bereits durch geschickte Gestaltung des Testaments oder lebzeitige Vermögensumschichtungen vermeiden.

7. Stiftungen

Zuwendungen an gemeinnützige Stiftungen sind von der Schenkungssteuer und Erbschaftssteuer grundsätzlich befreit. Auch Familienstiftungen können unter gewissen Voraussetzungen in den Genuss steuerlicher Begünstigung kommen.

Beratung im Tätigkeitsbereich Die gemeinützige Stiftung

Die gemeinnützige Stiftung – Motive, Rechtsform und Gründung.

Gerne berate und unterstütze ich Sie bei der Verwirklichung Ihrer gemeinnützigen Stiftung und begleite Sie auch bei deren Führung.

Mein Leistungsangebot umfasst insbesondere:

- die rechtliche Entwicklung eines Stiftungskonzeptes

- die Erstellung der Finanzplanung der Stiftung

- die Satzungserstellung und die Beratung hinsichtlich der Anforderungen des Gemeinnützigkeitsrechts sowie

- die Organ- und Gremiengestaltung

Unterschiedliche Motive veranlassen Privatpersonen zur Gründung einer gemeinnützigen Stiftung.

- Häufig ist der Wunsch, etwas Gutes und Nachhaltiges, über die persönliche Lebenszeit Hinausgehendes zu erschaffen, die grundlegende Motivation.

- Nicht selten steht allerdings auch die Überlegung einer sozialen Tätigkeit im Mittelpunkt.

Nachfolgend möchte ich daher die Vorgehensweise bei der Gründung einer gemeinnützigen Stiftung darstellen.

I. Überlegungen zur Rechtsform einer gemeinnützigen Stiftung

Die Gründung einer Stiftung beginnt mit der Überlegung, ob die Rechtsform gemeinnützigen Stiftung für das geplante Vorhaben geeignet ist und ob insoweit Gemeinnützigkeit vorliegt.

Ob eine Stiftung als gemeinnützig anzuerkennen ist, hängt davon ab, womit sie ihre Einkünfte erzielt und wie sie diese verwendet.

- Die gemeinnützige Stiftung muss ihre Erträge ausschließlich aus der privaten Vermögensverwaltung erzielen und nicht aus einem eigenen wirtschaftlichen Geschäftsbetrieb.

- Die Einkünfte der Stiftung dürfen ausschließlich für gemeinnützige Zwecke verwendet werden.

Was gemeinnützig ist bestimmt sich insbesondere nach der Abgabenordnung (AO). Diese nennt insbesondere die Förderung der Bildung und Erziehung, Wissenschaft und Forschung, des Naturschutzes und der Landschaftspflege oder auch der Kunst und Kultur. Zur Gemeinnützigkeit im weiteren Sinne gehören auch mildtätige und kirchliche Zwecke. Mildtätig agiert dabei derjenige, der selbstlos Personen unterstützt, die infolge ihres körperlichen, geistigen oder seelischen Zustands auf die Hilfe anderer angewiesen oder in wirtschaftlicher Hinsicht bedürftig ist.

Die Stiftung muss darüber hinaus selbstlos agieren und die gemeinnützigen Zwecke unmittelbar und ausschließlich verfolgen.

Die Voraussetzungen der Gemeinnützigkeit müssen dauerhaft vorliegen. Entfallen sie – und sei es nur vorübergehend – später, verliert die Stiftung die steuerlichen Vergünstigungen rückwirkend (10 Jahre).

Die wichtigsten steuerlichen Vergünstigungen für die gemeinnützige Stiftung sind:

- Befreiung von der Erbschaftsteuer bzw. Schenkungsteuer bei der anfänglichen oder nachträglichen Übertragung von Vermögen auf die Stiftung.

- Spendenabzugsmöglichkeit für Zuwendungen an die Stiftung.

- Befreiung von der Körperschaftsteuer.

- Anwendung eines ermäßigten Umsatzsteuersatzes.

- Befreiung von der Gewerbesteuer.

- Befreiung von der Grundsteuer

II. Vermögensübertragung, Zeitpunkt der Stiftungsgründung

Zu den grundlegenden Überlegungen im Zuge der Gründung einer Stiftung gehört, sich über das auf die Stiftung durch das sog. Stiftungsgeschäft zu übertragende Vermögen Gedanken zu machen und dabei die konkrete Vermögenssituation des Stifters im Blick zu behalten.

- Welches Vermögen soll zum Zeitpunkt der Gründung auf die Stiftung übergehen?

- Welches Vermögen möchte sich der Stifter zurückbehalten?

- Sind Zwischenschritte sinnvoll, d.h. beispielsweise einerseits die Übertragung des Vermögens, z.B. Immobilien, andererseits aber die Zurückbehaltung eines Nutzungsrechtes, z.B. Wohnrechts?

- Wie ist zu verfahren, wenn nicht nur Privatvermögen existiert, sondern auch Betriebsvermögen, also z.B. Beteiligungen an Unternehmen und Gesellschaften?

Auch der Zeitpunkt des Vermögensübergangs ist von großer Bedeutung. Regelmäßig ist darauf zu achten, dass der Stifter nicht schon zum Zeitpunkt der Gründung der Stiftung sein gesamtes Vermögen aus der Hand gibt, sondern zunächst einmal einen Teil davon überträgt – man spricht insoweit auch anschaulich vom sogenannten „Anstiften“.

Die übrigen Vermögenswerte können dann im Todesfall nachfolgen.

Auch wenn es in der Praxis immer sehr häufig vorkommt, ist die Gründung einer Stiftung von Todes wegen, also meist durch Testament, übrigens fast nie ratsam. Diverse rechtliche, steuerliche und vor allem auch rein tatsächliche Gründe sprechen dagegen. Eine Stiftung von Todes wegen wird meist nur aus Verlegenheit deswegen gegründet, weil sich der Stifter zu Lebzeiten nicht ausreichend Gedanken über die Gründung seiner Stiftung gemacht hat. Die Gründung einer Stiftung sollte daher schon zu Lebzeiten richtig in die Wege geleitet werden.

III. Stiftungssatzung

Grundlage der Stiftungserrichtung ist die individuelle Gestaltung einer geeigneten Stiftungssatzung.

Von entscheidender Bedeutung ist, dass gerade die Satzung auf Ihre persönliche Situation zugeschnitten ist. Das gilt bei der Gründung einer Stiftung noch viel mehr als bei allen anderen Rechtsformen, da – im Fall einer rechtsfähigen Stiftung – eine Stiftungssatzung nach Errichtung kaum oder zumindest nur unter erschwerten Voraussetzungen änderbar ist.

Notwendige Regelungspunkte einer individuelleun und professionellen Stiftungssatzung:

- 1 Name, Rechtsstellung, Sitz

- 2 Stiftungszweck

- 3 Einschränkungen, Gemeinnützigkeit

- 4 Grundstockvermögen

- 5 Stiftungsmittel

- 6 Stiftungsorgane

- 7 Stiftungsvorstand

- 8 Vertretung der Stiftung, Aufgaben des Stiftungsvorstands, Geschäftsführung

- 9 Stiftungsrat

- 10 Aufgaben des Stiftungsrats

- 11 Geschäftsgang des Stiftungsrats

- 12 Satzungsänderungen, Umwandlung und Aufhebung der Stiftung

- 13 Vermögensanfall

- 14 Stiftungsaufsicht

- 15 Inkrafttreten

Die besondere Bedeutung der Stiftungssatzung wird von vielen Stiftern unterschätzt, die sich – meist aus Kostengründen – auf Satzungsmuster verlassen, die beispielsweise die Stiftungsaufsichtsbehörden zur Verfügung stellen.

Die beste Stiftungsidee ist aber zum Scheitern verurteilt, wenn die Beteiligten nach 5, 10, 20 oder 50 Jahren erkennen müssen, dass die Satzung nicht an veränderte Umstände angepasst werden kann oder auch sonst zu starr konstruiert ist.

Je nach Lebenssituation und tatsächlichem Stiftungsprojekt können der Entwurf und die Abstimmung der Satzung wenige Tage bis hin zu mehreren Monaten dauern.

IV. Stiftungsaufsicht

Ist die individuelle Stiftungssatzung vorbereitet, erfolgt die Abstimmung mit der zuständigen Stiftungsaufsichtsbehörde. Dies ist im Fall einer sorgfältig gestalteten Satzung regelmäßig eine reine Formalität.

Bei komplexen und großen Stiftungsgründungen, aber auch umgekehrt bei der Gründung einer Stiftung mit sehr geringem Stiftungsvermögen oder bei Stiftungen mit nicht liquidem Vermögen (z.B. reines Immobilienvermögen), kann die Abstimmung aber auch einmal länger dauern. Mein Anliegen bei den Verhandlungen mit der Aufsichtsbehörde ist es in jedem Fall, die Vorstellungen des Stifters weitestgehend durchzusetzen.

V. Finanzamt

Auch die Abstimmung mit dem Finanzamt ist in der Regel Formsache – gleichwohl darf sie bei den Vorbereitungen zur Gründung einer Stiftung auf keinen Fall vergessen werden, da ansonsten später steuerliche Probleme drohen. Dies gilt insbesondere für die Gründung einer Stiftung, die gemeinnützige Zwecke verfolgt und die von Gesetzes wegen umfassend steuerlich privilegiert ist.

VI. Anerkennung durch die Stiftungsaufsichtsbehörde

Die Stiftung ist als selbständige juristische Person gegründet, sobald sie die Stiftungsaufsichtsbehörde förmlich anerkannt hat. Den entsprechenden Antrag stellen wir für Sie. Die Gründung der Stiftung ist damit abgeschlossen. Die Stiftung kann nun ihre Aufgaben wahrnehmen.

VII. Kosten einer Stiftungsgründung

Hier kommt es – wie so oft – auf den jeweiligen Einzelfall an.

Die Errichtung einer Stiftung, die eindeutig gemeinnützige Zwecke verfolgt und mit einem ausreichende Geldbetrag in bar ausgestattet wird, kommt weitaus günstiger als die Errichtung einer Stiftung, die besondere, nicht alltägliche Aufgaben entfalten will und die mit wenig ertragreichem Immobilienvermögen ausgestattet werden soll.

Im ersteren Fall wird die Abstimmung mit den zuständigen Behörden viel schneller erfolgen können als in dem andern genannten Fall.

Zeit- und damit kostenintensiv sind daneben die Beratungsleistungen „rund um“ die Stiftungserrichtung, d.h. die Klärung der Frage, welche Art von Stiftung der Stifter überhaupt errichten will, welche Auswirkungen die Stiftungserrichtung auf seine Familie hat, und generell ob und wie seine Vorstellungen und Planungen in Bezug auf die Stiftungserrichtung rechtlich und steuerlich optimiert werden können.

al270420rd-240424-erw

- Als Praktiker greife ich auf die wesentlichen Gerichtsentscheidungen des Bundesgerichtshofes (BGH), der Oberlandesgerichte (OLG) und der sonstige Gerichte zu den jeweiligen Fachthemen zurück. Hierbei unterstützt mich das juris PartnerModul Handels- und Gesellschaftsrecht optimal.

- Ständige, intensive Fortbildung auf dem Gebiet des Erbrechts sowie im Rahmen meiner Mitgliedschaft bei der ARGE Erbrecht im deutschen Anwaltsverein garantieren einen stets aktuellen Wissensstand, den Sie auch in der Rubrik „Journal“ wiederfinden.